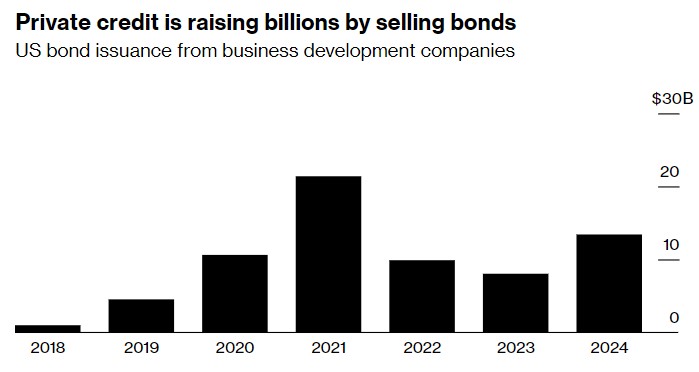

智通财经获悉,由黑石(BX.US)和Ares Management Corp.(ARES.US)等公司支持的私募信贷基金盯上了低成本的融资渠道——投资级公司债券市场,目前它们获得通过该渠道现金规模已经达到创纪录水平。德意志银行汇编的数据显示,今年迄今为止股票配资,被称为商业发展公司(BDC)的私募信贷基金已在美国投资级债券市场筹集了134亿美元;这几乎是2023年全年80亿美元融资额的两倍,也是自2021年(214亿美元)以来的最高水平。

3. 快速反应:短线炒股配资需要快速反应市场变化,及时调整策略。对市场行情的敏感度和快速决策的能力是短线炒股配资利润最大化的关键。

债券抛售狂潮将资金推入了本已拥有大量流动性的投资级债券市场。进而私募信贷基金可投资的资金达到创纪录的5000亿美元左右——但将这些资金投入使用的机会越来越有限,部分原因是通常由私募信贷提供资金的杠杆收购正在枯竭。

但在投资级公司债市场,投资者基本上不理会这些风险,这突显出对信用评级相对较高的票据的需求有多么强烈。在某些情况下,BDC现在发现,在无担保公司债券市场融资比在有担保市场融资更便宜。上个月,黑石的担保贷款基金以比基准利率高出145个基点的价格借入了4亿美元的无担保高等级票据。相比之下,监管文件显示,该公司大多数未偿还高级担保融资工具的利率都高于这一水平。

Blue Owl Capital的董事总经理Logan Nicholson说:"当你能获得更便宜的融资时,你也可以以更低的利率进行投资,在基本利率处于当前水平的情况下,回报率仍然具有吸引力。随着价差的出现,这有助于我们在现有交易中保持竞争力。”

数据显示,最近私募贷款与美国基准贷款的息差在475个基点至550个基点之间,处于或接近历史低点。为自己的资金以更低的成本借款是私募信贷公司可以利用的一种杠杆,以部分减轻对回报的负面影响。

今年5月,刚成立一个月左右的基金Ares Strategic Income Fund发行了7亿美元的5年期债券,摩根士丹利(MS.US)的一只基金发行了3.5亿美元的五年期债券,Blue Owl Credit Income发行了5亿美元的5年期债券。本周早些时候,HPS公司贷款基金(HLEND)发行了4亿美元的5年期债券,成为最新一家利用低廉借贷成本的BDC。

彭博分析师David Havens和Nick Beckwith表示,有利的资本市场、经济担忧的减少以及创纪录的资金存量,都有助于推动私募信贷市场实现两位数的增长。他们指出,特别是银行已经通过发行债券、建立信贷曲线和提高流动性来做好准备。

SMBC日兴证券美国公司投资级策略师Doug Conn指出,几年前首次进入市场的BDC的再融资需求也在增长。尽管由于美联储大幅加息,借款成本已经上升,但他预计BDC将继续发行债券。

德意志银行北美FIG债务资本市场联席主管Josh Warren估计,目前BDC债券的发行速度比2021年快68%。他表示:“该行业有能力创造新的成交量纪录。”

私募信贷基金筹资灵活性上升

BDC最开始于1980年由美国国会所创造,目的是促进就业增长,增加对美国中小企业的贷款。它们通常从投资者那里筹集股权,以便向银行认为风险太大而不愿贷款的中间市场公司发放贷款。过去几年,他们也开始出售公司债券。

这些投资工具的一个关键特点是,它们将大部分收益作为股息发放给投资者,这样投资者就不必缴纳企业所得税。根据Warren的说法,为了产生预期的投资者回报并保持适当的杠杆,这些基金需要用债务来满足股权资本的流入。

德意志银行美国投资级辛迪加主管Brendan Murphy表示,随着私募信贷市场的发展,发行人对投资者越来越熟悉,对二级市场流动性的信心正在上升,在该行业内部进行相对价值比较也变得越来越容易。来自富裕投资者、退休计划、主权财富基金甚至银行的更多资金涌入私募信贷基金。

总部位于瑞士的Partners Group的私募债务主管Andrew Bellis表示:“银行正竭力向私募信贷基金提供杠杆。这是获得更大灵活性和更低价格的好时机,这也有助于我们保持更强的竞争力。”尽管私募信贷融资在第一季度放缓,但有限合伙人仍致力于投资这一资产类别,并计划继续进行配置。

不过,景顺北美投资级信贷主管Matt Brill在谈到BDC时说,这当然需要一种更细致的信贷方式。Brill称:“在2020年和2021年,随着新冠疫情的爆发,以及去年硅谷银行和瑞士信贷破产后,许多投资者对它们感到非常紧张。”

Brill补充说,这些债务通常像BB级债券一样交易。Brandywine全球投资管理公司投资组合经理Bill Zox表示,尽管它们去年的表现不错,但它们的交易评级范围仍然很广。他表示:“在硬着陆的情况下,它们的交易将更像CCC级债券,而不是BBB级,这种可能性并非为零。”

市场规模激增至2万亿美元,私人信贷繁荣成华尔街热门话题

私人信贷市场规模已由2010年的约2500亿美元快速增长至目前的约2万亿美元,且将在未来几年以两位数的百分比增长。私人信贷是由养老基金、保险公司、捐赠基金和基金会等资金来源向私营企业发放的私人贷款。私人信贷十分依赖直接贷款和一对一的关系,而传统贷款是通过银行或由一群投资者组成的银团提供资金。

为什么私人信贷变得这么受欢迎?在2008年全球金融危机之后,美联储将利率降至零,迫使市场上的所有参与者都在争夺少量有收益的资产。这创造了一个另类投资可以获得优势的环境。与此同时,由于监管加强,以及资本和流动性规定更严格,大型银行撤出了风险较高的贷款领域。因此,私人信贷最终变成了华尔街最热门的投资之一。

值得一提的是,私人信贷的利率是浮动的。有人担心,随着利率为对抗通胀而上升,这最终可能会伤害到因更高的还款而不堪重负的借款人,尤其是在出现严重经济衰退的情况下,或者在流动性较低或透明度较低的环境中。对此,私人信贷业内人士则表示,与传统银行相比,他们的匹配融资模式更安全——传统银行面临短期存款和长期贷款的期限错配,在危机时刻可能面临挤兑,且私人信贷也是支持美国经济的信贷创造来源。

私募信贷面临压力

不过,对私人信贷市场的警告正变得越来越响亮。去年11月,瑞银董事长Colm Kelleher就表示:“私人信贷领域显然存在资产泡沫,它只需要一件事就能引发一场信贷危机。”国际货币基金组织(IMF)也警告称,由于流动性需求和借款人的质量,私人信贷市场需要更多的审查。摩根大通首席执行官杰米·戴蒙近日则表示,私人信贷没有系统性风险,“但我确实预计会出现问题”。

一年前,黑石(BX.US)裁Jon Gray曾称赞私人信贷迎来了“黄金时刻”,如今,华尔街这只新摇钱树的光彩已褪去。收购步伐正在放缓,一些私人信贷基金正努力向投资者返还现金。银行又回来了,争夺交易,并以低于直接放贷者的利润率进行竞争。

泛大西洋资本集团信贷部门董事总经理 Matthew Bonanno 表示:“私人信贷流动性溢价已经下降。”我认为有限合伙人(LP)对此感到有些沮丧,”他表示,他指的是养老金计划和保险公司等向私人信贷基金分配资本的有限合伙人。

有些基金根本无法向其LP返还足够的资本。加拿大投资管理公司 Ninepoint Partners LP上个月暂停了旗下三只私募信贷基金的现金分配,以应对流动性紧缩。其他公司则完全退出。上个月,富达国际停止了其在欧洲的直接贷款活动,而距离其首只基金首次募集还不到一年。管理人员自己也承认,要达到2023 年 12% 的回报率将会很困难。

然而,可以肯定的是,目前利差的缩窄并不会对私人信贷构成生存威胁。过去两年,回报一直很强劲,在某些方面超过了私募股权,这一趋势可能会持续下去。在柏林举行的同一场会议上,阿波罗全球管理联席总裁 Scott Kleinman 警告称,私募股权行业的大部分企业将面临“变现减少和回报下降”的局面。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 股票配资